過去2年,疫情引發的遠距需求帶動強勁的PC需求,隨著疫情趨緩,PC需求有趨緩之勢。資策會產業情報研究所(MIC)預估,2022年全球筆電出貨量約2.2億台,較2021年衰退10.3%;全球桌機出貨量達7984萬台,衰退2.7%。

MIC產業分析師黃馨指出,PC需求趨緩主要是因為歷經2020年、2021年疫情驅動PC市場高度成長後,受到2022年宅經濟效益收斂、俄烏戰爭開打、中國大陸實施封控等因素影響,加劇全球經濟衰退,加上高通膨與升息壓力,降低市場消費信心。

至於2022年上半年台灣PC出貨量也較去年同期明顯下滑,預估2022年筆電出貨1.78億台,衰退11%,不過,受惠於出貨動能遞延及傳統旺季效應,預期下半年出貨量可以恢復正成長。桌機部分,2022年台灣出貨量為4379萬台,衰退1.4%,展望下半年,傳統旺季效應及CPU、GPU新品上市可望微幅提升出貨量。

| 圖一 : MIC產業分析師黃馨。(source:MIC) |

|

PC三大利基市場分析

進一步觀察Gaming(遊戲/電競)、Creator(創作者個人電腦)與 Chromebook三大利基市場,黃馨指出,Gaming主要使用者是電競玩家,在筆電市場的佔比不到10%;2019年興起的Creator由於使用者定位並不明顯,市場相對較小;2021年上半年因為北美與日本相繼有政府教育標案開出,帶動Chromebook需求動能,但是下半年全球商務活動回歸辦公室,Chromebook市場需求並不大。

由於Chromebook多為台灣代工,預估2022年隨著筆電需求下滑,台灣筆電代工比例也會隨之下降,緯創、廣達、仁寶、和碩、英業達等五大代工廠出貨總量預估為1.86億台,市佔將由去年的80.5%下滑至80.3%。綜觀三大利基市場,Gaming表現空間相對較大,品牌業者仍以Chromebook與Gaming筆電為重點佈局方向。

Gaming表現較佳,主要因為近期筆電產品在CPU、面板效能上出現大幅提升,加上筆電的便攜性優於桌機,吸引玩家目光,而電競玩家也不會只使用電競桌機,因此筆電終端裝置容易出線,此外,諸如2022年亞運等大型賽事紛紛將電競項目列入正賽比賽項目,使數位遊戲市場持續擴大,帶動電競市場與電競PC需求陸續成長。隨著下半年顯卡新品持續推出,可能帶動一波電競PC出貨與營收成長。

晶片大廠英特爾(Intel)2019年提出,全球逾2億人使用PC創作各式內容,創作內容包含照片、影片、直播,對於畫質、設計軟體、2D/3D等技術需求更高,看好「創作者PC」商機,Intel宣布發展「創作者PC」。Intel調查顯示,創作者中最大族群為Prosumer(生產性消費者),更新PC的速度比一般消費者快約9個月,與電競領域相似。

不過,雖然Creator作者也可以直接使用Gaming電腦創作,但主要需求仍與電競需求不同。過去,在電競產業鏈不成熟的年代,市場上沒有搭配電競遊戲的滑鼠、螢幕等設備,後來電競市場發展漸趨成熟,軟硬體需求紛至沓來,因此,Intel看好Creator PC市場的發展潛力,認為Creator可能是下一個Gaming市場而提前佈局,希望提供符合創作者需求的PC設備。

Intel自2019年起強調Creator PC美學風格外型,搭載Core i7/i9、Xeon高效能處理器、觸控/觸控筆等直覺輸入等特色,也與多家合作夥伴推出多樣化產品,希望提供更好的產品使用經驗。

雖然市面上已有數十個與創作者有關的PC產品,黃馨認為,目前的Creator定位仍不太明顯,有些創作者可能選擇採購電競筆電或高階商用筆電創作,就短期發展性來看,Creator的定位太容易跟電競筆電混為一談,由於創作者比較著重畫面色彩或繪圖軟體等需求,這點跟電競PC對螢幕顯示有一定要求、重視色彩精確度相同,只是電競更重視遊戲時的刷新率、反應時間,如果Creator的定位比較模糊又沒有無可取代的特殊優勢,相對來說比較沒有發展空間。

電腦操作系統除了Windows與macOS,還有Chrome OS。IDC數據顯示,2020年第四季,Windows、Chrome OS及macOS的市佔率分別為76.7%、14.4%、7.7%。Chromebook的最大難題是無法安裝使用Office軟體,以及離線時功能受限。不過,隨著Google改進離線功能,各種常用程式開始提供離線服務,Chromebook的使用者數量逐步攀升。

Chromebook是Google作業系統中的低價電腦,主攻校園市場,鎖定學童、長時間閱讀、線上學習或沒有大量文書處理需求的使用者,跟注重效能與畫面的Gaming完全不同,因為規格無須高階機種,價格差異甚大,品牌廠商多半針對線上上課需求,提高視訊、音訊等技術含量,這部分與Gaming、Creator區隔明顯。Chromebook代工主力台廠受惠於2021年宅商機,台灣出貨達1.9億台,但在2022年,Chromebook市場成長明顯趨緩。

| 圖二 : 三大利基市場,Gaming表現空間相對較大,品牌業者仍以Gaming筆電為重點佈局方向。 |

|

三大利基市場的未來發展

綜觀Gaming、Creator與Chromebook的未來發展,黃馨認為,隨著Gaming電子競技項目納入國際比賽,以及電競遊戲逐漸成為國民運動,可望帶動更多電競PC需求。

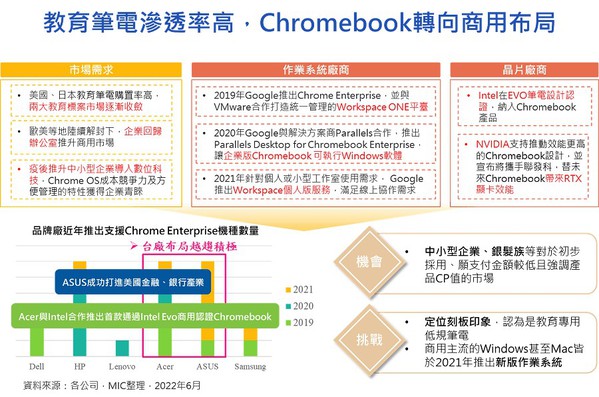

Chromebook部分,近期品牌廠商佈局教育市場外,也導入商用市場,提升產品規格以符合商用市場需求,也有廠商將Chromebook導入對規格要求不高但需要簡單文書、影音需求的銀髮族市場,不論在螢幕畫質、音訊效果上都相當符合學童與銀髮族使用,未來如果可以朝商用發展,有機會擴大市場利基。Chromebook搭載Chrome OS作業系統,非常方便使用者在雲端使用,已經有不少台廠開發商用機種,佈局中小企業使用需求,如宏碁、華碩等。

教育筆電滲透率已相當高,未來Chromebook可能加速轉向商用佈局。此外,在美國、日本教育筆電購置率升高的情況下,兩大教育標案市場可能逐漸收斂,隨著歐美等地陸續解封,企業回歸辦公室辦公可能推升商用市場需求;疫後中小企業導入數位科技,Chrome OS成本競爭力及方便管理的特性有機會獲得企業青睞。

目前,晶片大廠Intel在EVO筆電設計認證上已納入Chromebook產品;NVIDIA支持推動效能更高的Chromebook設計,同時宣布與聯發科聯手,讓未來的Chromebook搭載RTX顯卡效能,這些發展對Chromebook來說都是利多。

| 圖三 : 教育筆電滲透率已相當高,未來Chromebook可能轉向商用布局。(source:MIC) |

|

至於Creator仍因為定位不甚明確,目前看來仍相對容易被其他利基商品取代。雖然如此,Creator電腦仍有成長機會,不只Intel,NVIDIA也積極投入其中,比方NVIDIA Studio平台可強化創作流程,為專業人士提供支援,運用GPU搭配獨家驅動程式技術,有助提升創作應用程式的效能與功能,可以有效協助改善工作流程。

黃馨認認為,未來可以著墨Creator的AI加乘功能,強化如色彩精確度需求、相關設計軟體方面的需求,品牌廠商透過智慧化系統優化軟硬體設備,更符合使用需求。比方2022年Computex展中,ASUS就推出AURA Creator,一款進階燈光編輯軟體,提供如影像編輯軟體般的操作介面,使用者可以在時間軸上方一眼看盡所有編輯控制項目,依個人喜好修改並即時預覽燈光效果。

PC優化 技術含金量更高

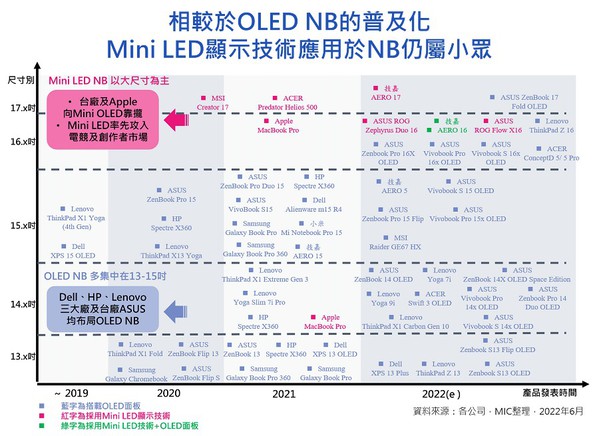

從技術面來看,PC產品的螢幕與畫質相對受重視,如Gaming、Creator對顯示器的畫質顯示有一定要求,已經有品牌廠商跟上游面板廠、背光模組廠商合作,將OLED面板或Mini LED顯示技術導入筆電產品中。搭載OLED螢幕的PC產品對於追求螢幕色彩精準、對比度與色澤感的使用者來說是不錯的選擇,Dell、HP、Lenovo三大廠及台廠ASUS多已佈局OLED筆電市場。OLED面板技術相對成熟,不少品牌廠商將OLED面板導入Gaming、Creator PC,如2022年的Computex展中,華碩就把OLED面板應用到中高階消費性或商用筆電。

Mini LED螢幕本質上屬於LCD螢幕,與傳統LCD面板相比,採用更多LED背光,有更多背光分區,比方蘋果(Apple)iPad Pro和MacBook Pro螢幕便導入Mini LED技術,愈來愈多高階平板、筆電使用Mini LED螢幕。

黃馨指出,Mini LED供應鏈主要以台灣廠商為主,如友達,許多台系品牌廠商如華碩、宏碁、微星、技嘉等都把Mini LED顯示技術導入筆電產品中,如宏碁、華碩就把Mini LED導入電競筆電;微星、技嘉主要將Mini LED導入Creator筆電產品。因為Mini LED的色彩飽和度與亮度比OLED好,對於Creator來說,更能滿足創作需求,也可以更快搶佔電競及創作者市場。不過,相較於OLED筆電的普及化,Mini LED的使用仍屬小眾。

| 圖四 : 相較於OLED NB的普及化,Mini LED的使用仍屬小眾。(source:MIC) |

|

至於其他技術,不論是筆電或桌機所搭載的中央處理器(CPU)、繪圖處理器(GPU)等運作處理器都在不斷升級,比方Intel近年來陸續發表電競高規處理器,主打電競等高階市場,除了在2021年10月底發表第一批12代Core電競桌上型電腦處理器,採用Alder Lake微架構並混搭P-Core與E-Core,也搭配Thread Director技術;今年1月的CES展發表多款12代Core筆電處理器,如H系列、S系列、U系列與P系列等,同時預告Xe HPG架構、內建XeSS技術的Arc繪圖處理器將出貨。

處理器大廠AMD今年初在CES展發表筆電新款 Ryzen 6000 處理器,是在台積電6奈米製程搭配升級Zen 3+架構下,整合 AMD RDNA 2架構的GPU,較前一代處理速度提高1.3倍,遊戲性能提升2倍,電池續航力達24小時。AMD預計2022年推出超過200款搭載Ryzen 6000筆電處理器產品;宏碁、華碩、惠普、聯想等公司也在今年的CES展發表首款搭載Ryzen 6000處理器的筆電產品。

除了前述面板與技術升級,也有廠商推出3D遊戲筆電,比方今年的Computex展中,宏碁就推出3D遊戲筆電。事實上,宏碁在去年就已打造創作者專用的裸視3D筆電,今年則是進一步將SpatialLabs技術導入電競產品,不須使用特殊眼鏡就能玩3D立體遊戲。SpatialLabs技術融合眼部追蹤、即時渲染系統及3D顯示器等技術,今年擴大至電競市場,推出Predator Helios 300 SpatialLabs Edition電競筆電及SpatialLabs View系列顯示器。不過,黃馨認為,遊戲市場需要跟遊戲軟體開發商合作,未來是否可以透過AR、VR等技術打動電競玩家,還有待觀察。

結論

HP調查顯示,51%的使用者花在PC上的時間比疫情發生前更多,尤其Z世代(65%)和遊戲玩家(62%);有超過50%的使用者表示,沒有PC就不可能完成工作、學習或娛樂。目前看來,Gaming遊戲應該還是PC主力市場,HP個人系統業務總裁Alex Cho指出,PC遊戲仍是最受歡迎的影像遊戲之一,遊戲玩家花費在周邊設備的支出大約是傳統PC使用者的13倍,顯示Gaming市場仍有很大的成長空間。

Chromebook在數位學習風潮不輟及廠商積極開拓商用市場的助攻下,仍有一定的發展空間,後效可期。至於新興的Creator是否能持續找出商品利基,打動創作者的心,與電競、商用市場明顯區隔,有賴品牌業者持續耕耘。