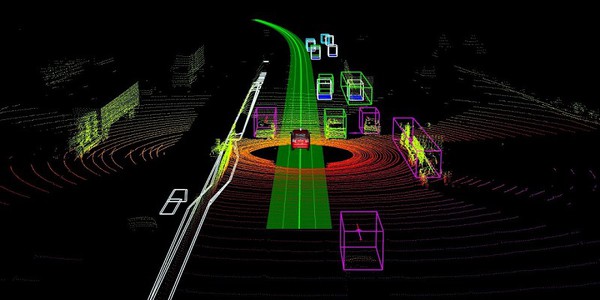

自駕車透過雷達、LiDAR以及各類感測器收集駕駛環境資訊,數據經由感測器融合、電腦視覺、車聯網等技術處理與分析,實現車輛自動駕駛的目標。參與自駕車研發的業者除了汽車製造商,ICT業者亦以電子元件與軟體設計優勢加入戰局,提供自駕車晶片、感測器、運算解決方案等,彌補傳統車廠的不足。

自駕車品牌的業者類型

推出自駕車品牌的業者類型主要有三類:汽車製造商、ICT業者、以發展自駕車為主要目標的新創公司。汽車業者代表有BMW、Daimler、Ford、General Motors、Hyundai、Renault-Nissan、Toyota、Volkswagen等,以循序漸進的方式先開發ADAS,再推出駕駛輔助功能,逐步提高自動駕駛等級,已有業者提出2021年實現SAE Level 4或更高等級自駕技術的目標。

ICT業者以Waymo(Google)和百度為代表,主要是將自駕解決方案配備於合作車商的車款,Waymo亦有自行研發自駕車的紀錄。目前兩家業者均已實施道路測試,Waymo更在特定測試地區開放民眾免費申請搭乘。

自駕車新創業者以Uber、Tesla、nuTonomy為代表,各公司成立初期核心業務分別為汽車共享服務、電動車、自動駕駛軟體,現階段皆投入大量資源在公司內部成立自駕車開發團隊,並且以自有品牌名義進行道路測試。其中Tesla具備自駕車軟體和電動車硬體技術能力,正式銷售之部分車款已配有SAE Level 2~3駕駛輔助功能。

傳統汽車製造商旗下車輛品牌眾多,本文以母公司做分類基準,觀察自駕車發展動態。BMW、Daimler、Ford、General Motors、Hyundai、Renault-Nissan、Toyota、Volkswagen近年以結盟合作、投資、收購、成立新研究團隊等方式彌補軟硬體技術的欠缺,HD Map、電腦視覺是今年布局重點。各業者陸續實施道路駕駛測試,收集大量路況數據建立HD Map,提高自駕系統的複雜路況應對能力、增加自駕車可行駛區域。

道路測試

| 圖1 : 近年汽車製造商道路測試次數增加,自駕卡車與巴士以Daimler進展最快;小客車則以Audi領先。(source: AAA.com) |

|

近年汽車製造商道路測試次數增加,測試場域主要分為一般/高速公路、城市道路兩類。自駕卡車與巴士以Daimler進展最快,於2015年成為全球首個自駕卡車完成公路測試的案例;小客車則以VW Group旗下的Audi領先其他業者,於2014年拿到加州公路測試的首張許可執照、2017年又成為第一個被核准在紐約市測試自駕車的業者,紐約測試車自駕等級為SAE Level 3。

一般/高速公路測試路況較單純,不少業者已發表能在高速公路啟動自動駕駛模式的車款。BMW 5 Series配備高速公路全自駕、自動停車、車聯網功能,預計2021年推出可於城市自動駕駛的iNEXT車款;Daimler是全球第一個路測高噸數卡車的業者,2015年至今已完成Iorries卡車、Future Bus路測,預計2020年推出SAE Level 4自駕計程車;Renault-Nissan預計2018年販售SAE Level 2輔助駕駛的Nissan Leaf,測試消費者對自動駕駛的接受度。

Ford、General Motors、VW group積極進行市區道路測試。Ford與Domino’s合作送披薩服務,2017年初已建立SAE Level 4自駕車組裝廠,預計2021年實現Level 4自駕車的叫車與共乘;GM發展叫車與共乘服務,已讓員工利用app呼叫Chevrolet Bolt自駕車進行城市道路測試;VW group以Audi品牌為代表,自2013年起陸續在內華達州、加州、紐約等地測試,2017年7月發表可量產的A8車款,能在時速60公里以下開啟自駕模式。

Hyundai和Toyota道路測試消息少,但曾公布測試影片或在會展發表展示車。Hyundai 於2017 CES展示Ioniq自駕車,預計為2018韓國冬季奧運指定用車; Toyota著重自駕安全提升,旗下研究機構TRI於2017年3月公開Lexus LS600hL 2.0版本自駕車、9月份再發表採用新深度學習模型和Luminar LiDAR系統的2.1版本,規劃於2020東京奧運展示完成度更高的技術。

LiDAR議題關注度最高

| 圖2 : LiDAR的必要性促使更多IC廠投入研發,目標是降低LiDAR價格與實現量產。(source: Geospatial World) |

|

汽車製造商欠缺軟硬體整合技術、軟體技術、感測裝置,以及高速運算相關硬體。LiDAR是去年關注度最高的議題,LiDAR的必要性促使更多IC廠投入研發,目標是降低LiDAR價格與實現量產。2017年各大廠重心為HD Map和電腦視覺,透過合作、併購、投資等方式取得技術,提升自駕車實用性。

現有導航地圖定位速度不夠快、圖資內容及精確度不足,建立3D地圖的運算技術亦須提升。Here是全球最大圖資供應商之一,在2015年由BMW、Daimler、Audi聯合收購。又Here和晶片商NVIDIA於2017年達成Here HD Live Map合作協議,Here圖資可與NVIDIA DriveWorks自駕平台整合,更加鞏固Here在車用導航地圖市場的地位。其餘圖資相關技術業者有Ford投資的Civil Maps,以及General Motors收購的Cruise Automation。Civil Maps以AI技術將感測器原始數據轉化為3D Map,曾在2017年5月發表結合軟硬體的即時地圖工具包。

電腦視覺部分,汽車製造商選定的技術開發合作者或技術供應商主要為Mobileye與NVIDIA。此外,Daimler於2017年7月投資大陸自駕新創公司Momenta,該公司核心技術有環境感知、HD Map、駕駛決策系統等;Ford 2016年收購以色列電腦視覺與機器學習新創公司SAIPS;GM收購自駕車新創企業Cruise Automation,並投資自駕技術新創業者Nauto,Nauto為自駕車打造影像系統再透過AI電腦視覺技術處理資料;Toyota由旗下的TRI研究電腦視覺技術,也投資了Nauto公司。

AI能應用在自駕車的路況偵測、地圖繪製、路線規劃、乘客服務等功能,AI軟體及硬體可望成為下一波關注焦點。Daimler、VW group和Toyota已採用NVIDIA開發的DRIVE PX系列 AI運算引擎,並合作開發新一代自駕車電腦;BMW使用Intel Go自駕車解決方案,該方案提供運算平台及處理器,BMW以此進行自駕深度學習訓練。

自駕車應用方式廣泛

汽車製造商旗下有多樣化的品牌和車款,自駕車應用方式廣泛,包含自用車、計程車/汽車共享、貨物運送、公共巴士。自用車部分有BMW、Hyundai、Renault-Nissan、VW group和Toyota投入,BMW和Renault-Nissan 2017年分別於拉斯維加斯、倫敦進行道路測試實驗;VW group領先其他車商,2017年7月發表全球首款採用LiDAR的量產車Audi A8,自駕等級為SAE Level 3、定價90,600歐元,預計2018年上市。自用車須面對車輛成本高使消費者購買意願降低的問題,現階段亦未能應對複雜的都市交通,業者推出的量產版本,自動駕駛系統等級及可啟用時機受到限制。

部分車商布局計程車/共乘服務,和叫車服務商達成合作,例如:Daimler與Uber 和Careem合作、Ford及GM與Lyft合作。業者中以GM進度較快,已於舊金山路測;Daimler已進行規劃但尚未確定推出的車款;VW group於2017日內瓦車展發表概念車,說明功能設計和共享理念。

貨物運送和公共巴士應用以Daimler進展最快,Iorries在2015年成為全球首款實施高速公路測試的卡車,路測初步成功後,Daimler研發V2V技術以建立自駕卡車車隊;另一款產品Future Bus行駛於阿姆斯特丹Schiphol機場到Haarlem路段,可望優先應用於半封閉空間。

ICT業者加值軟硬體技術

| 圖3 : ICT業者提供自駕車所需軟體、雲端平台、IC零組件等關鍵元素。(source: Electrek) |

|

ICT業者提供自駕車所需軟體、雲端平台、IC零組件等關鍵元素,Waymo與百度即是以軟體為核心發展自駕車的代表性業者,皆已實施道路測試。基於成本與技術考量,ICT業者大多選擇自駕領域布局較少的業者合作,例如Waymo、百度分別將自駕系統搭載於FCA(Fiat Chrysler Automobiles)、奇瑞汽車,並順應app叫車、汽車共享趨勢,尋求與叫車服務商合作,以計程車/汽車共享作為自駕車接觸消費者的重要管道。

Waymo在Google實驗室時期已進行多項測試,最早在2009年將自駕系統搭載於Toyota Prius、2012年使用Lexus RX450開始複雜度高的城市道路測試、2015年自行研發的Google Firefly也曾投入路測。2017年起,Waymo把重點放在可量產化的車款,於Chrysler Pacifica minivans搭載AI運算系統,在亞利桑那鳳凰城測試,開放居民申請搭乘,至11月更進一步撤除自駕車內監控人員,成為全球首間進行全自駕模式測試的業者。

百度初期以BMW 3 Series做為測試用車,結束合作後改以中國本土車商的車輛為主。百度2016年10月於加州路測,接著在11月推出中國烏鎮城市道路駕駛實驗,以奇瑞EQ車款搭載百度AutoBrain自駕系統,計畫2018年投入自駕車接送服務。此外,百度與北京汽車合作,規畫2019年量產SAE Level 3自駕車、2021年量產SAE Level 4自駕車。

ICT業者能提供自駕運算軟體與架構雲端平台,亦能開發特定自動駕駛元件,例如Waymo投入LiDAR相關硬體技術。ICT業者的合作需求集中在汽車、叫車服務以及LiDAR。雲端平台的合作則是為了增加數據量或加強架構技術,例如百度的Apollo平台採用Microsoft Azure技術,可能陸續導入Azure IoT Hub、Cortana Intelligence Suite、Microsoft Dynamics等IoT與AI服務。

車輛選擇部分,Waymo與百度目前的合作者是較少發展自駕技術的車廠。 Waymo尚未從Google獨立前,初次測試選定Toyota Prius,也曾獨立開發Firefly,近期以Chrysler Pacifica minivans做測試,而FCA本身並沒有獨立發展自駕車的動作;百度與BMW結束合作後,使用車輛皆為中國品牌,包含江淮汽車、奇瑞汽車等,預計2019下半年量產自駕車款。

叫車服務是ICT業者重視的發展方向,依據區域市場選擇合作夥伴。Waymo與Uber的競爭對手—美國第二大叫車服務供應商Lyft合作,Lyft雖然發展自駕科技時間短暫,透過Waymo提供資源的優勢,將衝擊Uber現有市場;百度目前沒有推出app叫自駕車的試乘服務,但Apollo聯盟有叫車服務業者參與,如神州優車和Grab,叫車服務合作成果未公布,僅發表2018年投入自駕車接送服務的訊息。

新創業者高度掌握自駕軟體技術

新創業者則對自駕軟體技術掌握程度高,多數業者聘請專家進入內部團隊研究特定主題。由於新創業者近期道路測試不時傳出事故,2017年研發重點選定電腦視覺、AI等,能提升自駕車判斷路況能力的科技。Tesla聘請Open AI組織的電腦視覺專家加入Autopilot團隊;Uber在多倫多成立AI團隊,由多倫多大學教授Raquel Urtasun領導機器學習和電腦視覺研發。新創業者的感測裝置、圖資IC、AI相關元件多來自外部廠商,例如:Tesla採用NVIDIA Drive PX2,2017年9月起與AMD合作AI自動駕駛晶片;Uber則收購Otto取得電路板設計技術。

(本文作者為資策會MIC產業分析師)

刊頭圖(source: Nanalyze)