中國製造的電子產品在全球市場已逐漸嶄露頭角,但用於製造產品的半導體元件,大多得仰賴進口,根據統計中國對半導體元件的需求量佔全球總值的四成,但自給率只有一成,已是當前全球最大的元件進口國。為降低進口需求,中國主席習近平在2015年提出「中國製造2025」,半導體產業為其中重點發展項目之一,誓言在2025年中國的晶片自製率將達到70%。

晶片生產主要的兩大元素分別是資本與技術,中國政府在2014年成立「大基金 (國家集成電路產業基金)」,首波募資金額高達1,372億人民幣,重點投資項目包括晶片製造業,設計、封裝測試、設備和材料等產業,去年又加碼募集第二波金額,規模可望破1,500億人民幣。顯然對中國企業而言,在中國政府的支持下,資金需求不成問題,但技術就非單靠資本充足就可以取得。

本篇將從半導體產量、技術及市占率等三面向分析中國半導體產業目前發展進程。另外,本文也將探討身為市場後進者的中國,如何利用各種手段,在已佔有先驅優勢的全球半導體廠商中,擠入競爭激烈的半導體市場中,並試圖在其中佔有一席之地。

加速廠房建置 產量從3%成長至20%

美中科技戰凸顯中國急需擺脫對半導體元件的進口依賴,而美國相繼祭出的各種阻撓手段,也顯示其懼怕中國可能掌控先進技術運用在軍事設備上,進而取代美國在全球的霸權地位。

根據IC Insights統計,截至2017年底,台灣廠商晶圓產能佔全球達21%,在台灣境內也高達24%。中國境內擁有的12吋晶圓產能目前只佔全球9%,而中國本地廠商僅生產3%的全球產量,但很快地這情況將改變。

根據SEMI統計,到2020年,中國境內晶圓產能將會佔全球產能的20%,而同時新廠計畫帶來大量的半導體製造設備需求,估計中國將成為今年全球第二大的設備支出國,僅次於南韓。中國的設備支出成長率在2018年已高達65%,今年預期將達到57%,而所有新廠計畫中除了中國本地廠商外,主要的國外半導體大廠都已紛紛到中國設廠,包括三星、SK海力士及英特爾。

以晶圓代工市佔率分析,目前台灣晶圓代工廠(Foundry)的全球市佔率約達六成,仍大幅領先中國及其他地區。技術領先是晶圓代工廠能持續擁有高市佔率的關鍵因素。

目前台積電擁有最新製程7奈米,美國Global Foundries在財務考量下已宣布展延7奈米製程,中國的中芯國際技術仍大幅落後最新製程,去年成功試產14 奈米,據研判中芯至少尚需六年才能趕上先進技術。

然而在中國政府大力扶植下,資金無虞的中芯國際,將會持續在技術上有更新突破,未來競爭力尚不容小覷。

切入3D NAND Flash技術 擺脫記憶體緊箍咒

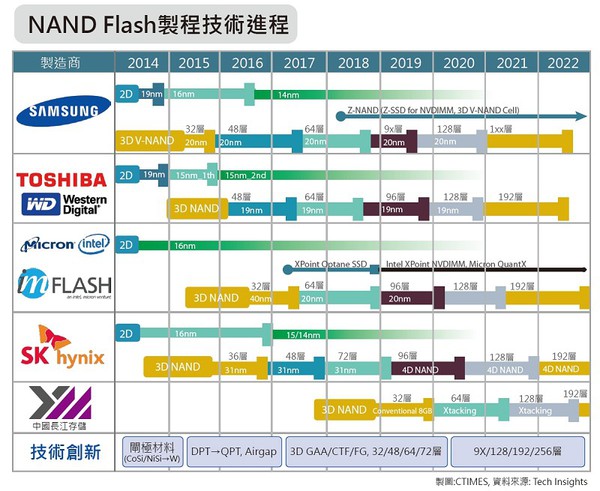

向來呈現高度寡佔的NAND Flash及DRAM記憶體市場,也是中國政府重點扶植發展項目。將近99%的NAND Flash市場把持在前六大廠商中,同時南韓三星、SK海力士與美光共擁有將近九成DRAM市占率,預測中國記憶體廠要想成為其中一員,恐怕不是那麼容易,但目前似乎已逐步在3D NAND Flash 市場找到切入點。

中國在2014年成立了三家記憶體廠,分別為長江儲存、合肥長鑫及福建晉華。其中長江儲存在母公司紫光集團積極向外洽談技術合作與授權的條件下,已成功在2018年首度小型量產32層3D NAND晶片,並將繼續研發下一代64層晶片。

| 圖1 : NAND Flash製程技術進程 (製表:CTIMES / 資料來源:Tech Insights) |

|

而另外兩家中國DRAM廠,情況似乎就不這麼樂觀了。雖然在前年宣告,根據規畫時程可望於今年上半年量產,當時媒體號稱2019年將是中國記憶體生產元年,但在美國祭出出口禁令及智財權與營業秘密的訴訟下,恐怕將嚴重影響原訂量產期程。

事實上,產業觀察者普遍認為中國記憶體廠除非透過與其他領先廠商的技術合作,或冒險遊走專利侵權邊緣,否則要成功生產DRAM的心願不大可能達成。

值得一提的是,近年異軍突起的中國晶片設計商,在全球的市佔率從2010年的5%,到2017年已上升到11%,收益也在去年首度超越台灣。在全球50大IC設計公司排名中,2017年已有10家中國公司名列其中,相較於2009年僅有1家入列,其快速的成長速度,已經成為中國半導體產業中的重要一環。

積極採取企業併購 引發全球政府憂慮

併購向來為科技公司取得技術的最快途徑,對中國而言亦不例外。過去幾年,由於更複雜IC的需求,設計研發成本不斷上升,創下了全球IC產業併購總額新記錄。

根據IC insights統計,在2015年之前平均年總併購價值相當於126億美元,但 2015當年度併購總額創下歷史新高,高達1073億美元,到2016年總額仍高達593億美元。而中國在這兩年間亦大量收購其他公司的資產和技術,共佔全球併購總值的4.1%,約為83億美元。

但中國對外併購總額到了2017年已明顯下降,因為各國政府對中國透過併購取得技術的手法,開始感到懷疑與擔憂。早在歐巴馬時期就以國安疑慮為由,阻撓中國併購德國設備商Aixtron,但了川普當選美國總統後,除阻止私募股權公司Canyon Bridge Capital Partners收購美國晶片製造商Lattice,因為中國持有該私募公司部分股權,其後又干涉高通與博通的併購案。

情況不只發生在美國,歐盟也開始對中國投資及併購案件加緊審查力道,近期歐洲議會通過最新法律草案,對外國對歐洲產業進行投資時將採取嚴加審視,新法案雖未針對中國,但明顯是對中資陸續的併購案感到疑慮。

高薪招募半導體人才 台、日、韓為主要標的

人才短缺也是中國發展半導體正面臨的巨大挑戰。根據中國在去年8月發表的「中國積體電路產業人才白皮書」指出,至2020年中國半導體產業人才需求約72萬人,屆時人才缺口將達32萬人,使得中國不得不向外尋求資源,招攬外國半導體產業人才,目標包括南韓、日本及台灣等亞洲國家,由於具有相同文化與語言的背景下,相較其他兩國,台灣有較多資深工程師選擇跳槽到中國半導體廠。

在龐大政府資金支持下,中國廠商往往透過優渥薪資及各種補貼,成功吸引許多台灣工程師進入中國勞動市場。不僅招攬資深工程師,自2015年高啟全選擇投身中國紫光集團後,緊接著後陸續數位資深經理兼執行長也決定離開台灣,轉戰服務於中國廠商。

然而挖角的目的,除了補足人才缺口,也希望新員工將帶來有價值的商業機密。台灣半導體產業,因違反營業秘密法而被調查的案件數量顯著增加,根據官方數據,台灣檢調機關在2013年前的年平均調查案件數約4件,但2017年當年度案件數高達23起,成長了近六倍。

在激烈的商業競爭中,如何保護商業秘密已是當今高科技公司面臨的一項重大挑戰,而台灣也成為中國盜竊知識產權的首要目標對象,為避免商業秘密因人才外流遭盜竊,台灣也在近期積極修訂了營業秘密法。

進攻高階技術 商業間諜案層出不窮

近年來兩岸半導體企業在業務上合作已逐漸加溫,但也因此容易被捲入中美間的商業竊取案件訴訟中。去年底美國司法部起訴聯華電子和福建晉華以及三名台灣員工,竊取美光商業機密,並隨之宣布福建晉華列入美國出口管制名單,限制購買美國公司組件、軟體及相關技術產品。

這種商業秘密盜竊案件迫使中美貿易衝突不斷升級,為了打擊中國日益迅速的商業間諜案,美國政府藉由這次的手段顯示,日後若有中國公司被指控可能進行商業間諜活動,將隨即面臨同樣的出口管制待遇。

而處在兩個超級大國間的台灣企業聯華電子,也在之後宣布將遵守美國出口管制,縮小與福建晉華的合作案規模。

在日漸崛起的中國半導體企業及尚未落幕的中美科技戰中,台灣企業如何尋找生存之道,如何運用與中國的競合關係,維持半導體市場的競爭力,同時不受到貿易戰波及,將是個正在發生而無法避免的課題。