WSTS在2020年12月1日發表了2020年第3季全球半導體市場報告,預估2020年全球半導體市場將比前一年成長增長5.1%。而對於2021年的市場規模,WSTS相信將會加速成長,預計將會來到8.4%。這2個數字是經過修正後的結果,原本WSTS預計到2020年增加3.3%,到2021年增加6.2%(圖一)。

報告中指出,儘管2020年全球半導體市場正從2019年初的低迷中恢復過來,但在COVID-19嚴重的影響背景下,雖然正對包括汽車行業在內的全球經濟帶來惡化的影響,但是,相對於全球其他的產業,半導體市場呈現出逆勢成長,這可歸因於5G智慧手機的出現,帶動市場需求增加。另一方面,由於人們生活方式出現了形態上的改變,例如遠距辦公和線上課程的趨勢激增,這使得包括PC、數據中心相關設備等,因為「宅消費」突然變成龐大的商機。

按產品領域來看,預測2020年全球離散元件(Discrete component)市場,將下降1.2%至236億美元,2021年則將成長7.2%,而光電子也預估會下降2.6%至405億美元,不過到了2021年將會反轉成長到10.2%。

此外,在2020年大部分領域的元件市場都呈現成長的態勢,包括感測器預計將增長7.4%,2021年持續保持成長,達到7.8%。數位IC部分,2020年整體預計增長6.4%,達到3546億美元(儲存元件:12.2%、邏輯元件:6.5%、微控制器:2.0%等),2021年時更成長8.3%。整體半導體市場規模將達到1億美元。

另外,根據IC Insights最新的市場分析,在20個主要產品類別中,只有光電元件(optoelectronics)、感測器/致動器(sensors/actuators)、離散元件(discretes)這三種器件能夠在2020年出現銷售額成長的機會。

具體來說,雷射發送模組(Laser Transmitter)的銷售額將比2019年增長6%,整體的影像感測器(CMOS Sensor和CCD)也將成長0.5%(如果CMOS Sensor單一市場規模的話,則成長0.9%),致動器(Actuators)也會有1.4%的成長幅度。 這三類半導體元件的市場規模有望在2020年達到歷史新高。IC Insights還預測,2021年20種主要O-S-D產品類別的銷售額都將出現增長,其中7種產品將創下歷史新高(圖一)。

| 圖一 : 2020主要電子產品類別規模預估?(source:IC Insights;CTMES整理) |

|

美國對華為的禁令帶來供需區塊移動

再深入的分析,2020年全球市場出現了那些事件,而這些事件對於整體產業出現了哪些影響。從時序來看,應該是落在2020年的9月。美國政府對於華為的禁令,不僅對華為手機業務帶來致命的打擊,更為全球半導體市場造成了市場板塊的遷移。

全球半導體出貨量在2020年9月為418.4億美元。與2019年同期相比,美洲市場的銷售規模增長了21.3%。相信這是因為與遠距辦公、數據中心相關的投資仍持續大規模進行中。亞太地區(包括中國)在2020年9月的銷售額比去年同期成長了8.5%,這和8月份的2~3%的成長率相較有顯著的回升,相信這樣的成長是因為美國政府對於華為的禁令生效後,整個西方半導體製造商對華為的出口全部中止,在此之前,華為為求自保所出現掃貨式的採購所造成的。

美國新總統如何應對中美之間的摩擦也將影響半導體資本投資,但到目前為止的觀察,應該不太可能出現重大性的負面影響。

從全球半導體出貨長期趨勢的移動平均數可以看出,市場的趨勢正從復甦走向重新成長。全球最大的半導體代工製造商台積電,因為受到華為瘋狂式下單,以及競爭智慧手機業者的採購影響,9月份的月銷售額創下歷史新高,同比增長24.9%,而到了10月份的銷售額就呈現下降,即使是這樣還是比2019年成長了12.5%。10月之後,而因為華為與其他智慧型手機對於晶片代工需求的消長,並沒有讓台積電損失營業額,反而因為其他智慧手機業者增加產量,而向台積電下單的現象一直持續到2020年第四季。因此,從台積電的銷售趨勢來看,先進邏輯半導體的出貨量正呈現穩步成長。

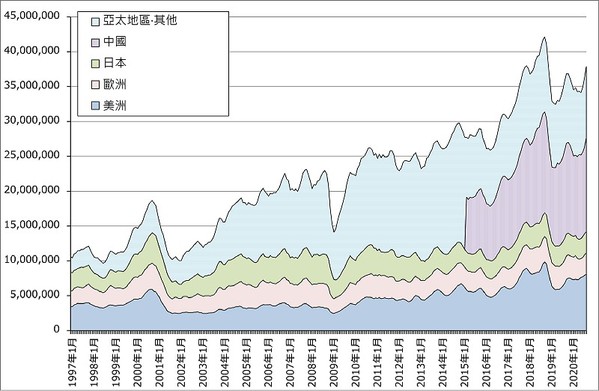

| 圖二 : 世界半導體出貨量(3個月移動平均值;單位:千美元)?(source:SIA;CTMES整理) |

|

另外,面對IT市場發展結構改變的趨勢,除了先進邏輯半導體之外,通用半導體也可以感受到正快速的成長中,這與全球經濟的復甦的情況相當吻合。

展望半導體元件市場的未來,如果新疫苗能克服新的COVID-19,大多數的市調機構都相信,預計2021年之後半導體市場將以更快的速度增長(圖三)。

| 圖三 : 世界半導體出貨量(單月,單位:百萬美元)?(source:WSTS、CTMES整理) |

|

雖然需要時間來克服COVID-19帶來的影響,不過,IT產業仍高度的期待,可以透過採用高效能半導體而開發出來的新應用,達到穩定地擴大經濟來抵銷COVID-19的影響,讓市場的活力能夠持續維持。

例如,在美國正形成一種「線上經濟」的產業模式,讓腦力工作者能夠利用遠距機制來工作,這將正式成為推動美國2021年後經濟復甦的動力。就像GAFAM(Google、Amazon、Facebook、Apple、Microsoft)已經積極的構建此一架構。

對於半導體市場的成長助力方面,具體而言,就是為了完全滿足遠距工作效能需求,而對於高效能個人電腦、資料處理伺服器、5G智慧型手機、高效能邏輯半導體(CPU、GPU等)和大容量半導體記憶元件等強烈的需求。

2020年記憶體市場持續下滑

從2020年初以來,DRAM和NAND快閃記憶體的合約價格持續下降,這也反映了華為在7~9月期間的大量採購所帶來的影響,以及競爭對手對華為智慧手機市場佔有將下滑的預期下,增加了智慧手機產量的採購。

自9月15日以來,應用於智慧手機產量的各種半導體採購雖然仍在繼續,但華為的搶購已經停止的情況下,目前DRAM和NAND的合約價格可能會繼續下降。 未來的關鍵點在於,由於5G智慧手機、高性能PC、資料中心伺服器和新型遊戲機的可能有機會增產下,需要大容量高速記憶體,和高速SSD來滿足高性能CPU和GPU的需求,這時DRAM和NAND的供需或許會得到改善,但這個臨界點可能會落在2021年。

2021年預估半導體產業的資本支出將持續增加

2020年10月日本半導體製造設備的銷售額比2019年成長0.9%,但比9月份下降6.9%。可以發現,從2019年開始到9月份,日本半導體製造設備的銷售額的兩位數成長趨勢已經停止,可能是由於9月之前對中國的銷售停滯。 另一方面,10月北美銷量雖然也較9月減少3.7%,但繼續穩步增長,比2019年成長26.9%。

展望未來半導體資本支出,由於台積電、三星對於邏輯晶片生產設備,和三星的NAND生產設備投資等的大規模投資來看,可以確定2020年的半導體資本投資會比2019年成長許多。

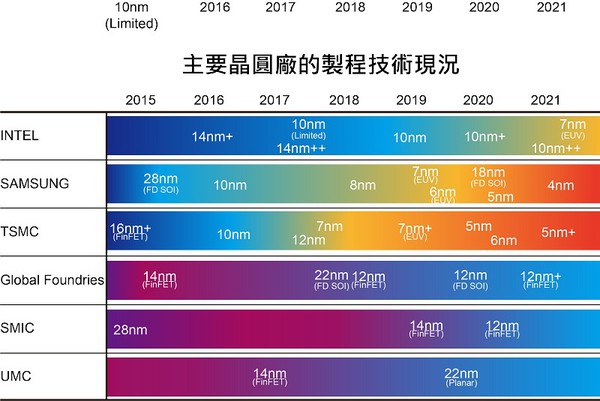

另一方面,英特爾將2020年的資本支出從170億美元減少至144.145億美元,並且把大部分NAND業務出售給SK海力士,更將7nm生產線的建設時間推遲兩年。因此可以判斷,英特爾目前可能會專注於開發10nm生產線(圖四)。

| 圖四 : 主要半導體製造商的資本投資?(source:樂天證券;CTMES整理) |

|

2021年將在記憶體和邏輯晶片上進行大量投資

從目前的市場趨勢來看,很難預測2021年的DRAM和NAND都會恢復向過往一樣大規模的投資幅度,但考慮到智慧手機和高性能PC中主記憶體(DRAM)的容量和速度不斷增加,以及SSD儲存也逐漸成為主流。另一方面,資料中心和伺服器中DRAM的容量和速度,以及採用SSD作為主記憶單元的設備數量也不斷提升,因此相信2021年及以後DRAM和NAND的需求將繼續增長是必然的。

此外,預計2021年邏輯晶片設備的投資將比2020年更加活躍。具體而言,10nm、7nm、5nm的生產線設備將會有大幅度的成長,以及對於3nm研發投資也可以被期待,尤其是試產規模的資本投資。

首先,預計是英特爾對於邏輯晶片的投資增加部分應該是,應用於PC和伺服器CPU的10nm生產設備(順便說一下,英特爾的10nm技術能力相當於7nm)。

台積電將會對PC和伺服器所需的CPU和GPU提升7nm的製程比例,以及新遊戲機用CPU和GPU的生產(訂單主要來自AMD和NVIDIA)。

可以發現到2021年前,幾乎所有AMD的產品都採用台積電的先進製程,因此AMD未來18個月的轉型預計將會為台積電貢獻約10億美元的營收。

根據市調機構的研究,預計在2022年至2023年期間,AMD在PC/伺服器的市場佔有表現,將由英特爾手中搶下更多訂單,使得本身的市占率將增加約40%,而這又將為台積電再增加10億美元的銷售額。

隨著微軟和索尼分別開始推出新的Xbox和PlayStation遊戲機,因此AMD的遊戲機用半導體晶片銷售額,預計將在2020年下半年達到約10億美元,2021年更成長到18億美元。而這些晶片預計都預計採用台積電的7nm以下的製程技術。

| 圖五 : 主要晶圓廠的製程技術現況?(source:IC Insights;CTMES整理) |

|

此外,如果英特爾將其最先進的CPU的生產外包給代工廠的的話(台積電是最有可能的候選人),那麼這個代工廠也需要在這方面進行相當程度的投資。

三星的投資增加主要用於5G智慧手機晶片組的5nm生產線設備,但由於AMD最早在2021年,最晚在2022年也有望導入5nm的CPU和GPU市場,因此三星的這項投資也有可能是為AMD的訂單預作準備。

目前台積電約有1/3的產能是10nm以下的製程,但隨著5nm產量的增加,10nm以下的產能有望在2020年底接近50%。同時,台積電的競爭對手,除了三星之外,都還停留在10nm以上。例如第三大代工GLOBALFOUNDRIES早在2018年就決定放棄發展先進製程,持續專注於較舊的製程技術(圖三)。

結語

從整個趨勢來看,3nm的研發投資將在2021年開始,再加上以10nm、7nm、5nm的生產線設備投資規模,以及上述記憶體擴產投資,預計2021年半導體資本支出將超過2020年10%以上。這包括了前段和後段製程中的所有設備和相關軟硬體。

3nm製程能力是影響優勢性的一個重要關鍵點,大多晶圓廠都把計畫在2022年能全面投入量產。從經驗來看,5nm似乎是先進製程中的一個大節點,但3nm對於產能的影響有多大,還有待觀察。

不過,3nm有可能擁有與5nm相當的生產能力。如果從5G通訊用晶片組來看,7nm的接收和傳送速率並不符規範要求,這可能是由於手機和基地台的性能問題,因此會全力朝向5nm晶片組加速發展。此外,需多手機業者希望能在2021年推出具有完整規格的5G智慧手機,但這也需要3nm的製程技術才能提供接近規格的性能。此外,為了使用遠距辦公能執行更複雜、更專業的處理,PC可能不僅需要5nm,甚至還需要3nm的CPU和GPU。