即使上半年受到COVID-19肺炎疫情影響,預估2020年全球汽車銷量難免下滑22.2%,但電動車銷量表現相對為佳。加上美國、中國大陸兩大車市政策底定後,料將更有利於電動車產業發展。在台灣除了已有傳統代工大廠,已開始為歐美日系車廠生產混合動力車款;近期還有鴻海科技和老牌車廠裕隆集團等上下游產業結盟,擘劃未來純電動車願景。

延續2020年迄今未止的COVID-19疫情,雖然造成產業供應鏈中斷或銷售量下降等短期衝擊,但受惠於節能減碳潮流與各國推出的救市措施,總體電動車產業成長趨勢仍然強勁。加上民主黨候選人拜登(Joe Biden)宣布勝選之後,各界均看好其將為購買電動車的消費者提供更多稅務優惠,同時對燃油引擎車輛實施更嚴格的減少排放CO2規定,使Tesla、GM、Ford等車廠可望直接或間接受惠,加速經濟景氣反轉。

中國大陸國務院辦公廳也在日前印發的《新能源汽車產業發展規劃(2021-2035年)》中提及,預估截至2025年,大陸新能源汽車銷量將達到新車銷售總量20%,加速2035年純電動汽車成為新車銷售主流,據傳Tesla上海超級工廠已計畫2021年生產約55萬輛車,布局內外銷市場;公共領域用車也會實現全面電動化、燃料電池或高度自動駕駛車輛,將達到規模化商業應用。

據悉,目前Tesla已落實「在地供應」,擴大使用於大陸製零組件比例從30%,增為100%;已在當地設有生產基地的貿聯電子(常州)-KY(線束)、巧新(輪圈)、聯嘉(車燈)、同致(ADAS)等台灣廠商都將受惠而擴廠,獲採用比例可望自75%提升至80%,帶來效應將從明年起發酵。還有VW、Audi等歐系大廠發展電動車不遺餘力,台灣用鋼產業因建構全球電動車供應鏈有成,包括中鋼、恒耀、世德、富田、致茂等廠商,皆分別在材料、扣件、螺栓、動力馬達、驅動器等關鍵地位扮演要角。

工研院剖析後疫景氣反轉 電動車扮演救市主流

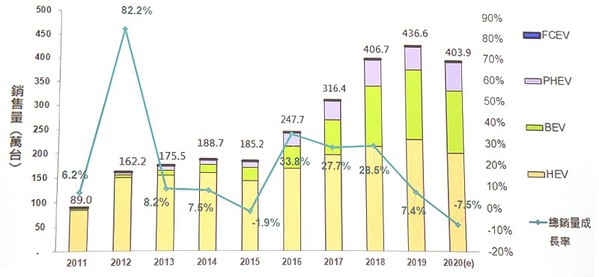

根據工研院產科國際所最新統計資料預估,今年全球汽車總銷量將下滑22.2%,仍可望維持7,000萬輛水平;電動車銷量尤佳,預估總銷量約下滑7.5%,仍保有約400萬輛水平。工研院產科國際所智慧車輛與系統研究部分析師謝騄璘進一步指出,隨著全球電動車銷量持續升溫,台灣2022年後新車平均油耗標準加嚴至每公升20.9km,以及智慧車款熱銷等趨勢,建議業者可思考結合台灣資通訊產業及電動車供應鏈相關優勢,搭配導入高效率節油車型及先進駕駛安全輔助系統升級策略,研製安全、省油及年輕化兼具的特色車種。

其中混合動力車(HEV)因為不必大幅改變使用者現行習慣,約占電動車總銷量51.1%,將持續扮演支撐主力;其他依序為:純電動車(BEV)33.1%、插電式混合動力車(PHEV)15.6%、燃料電池車(FCEV)0.2%。加上歐洲制訂更嚴格的乘用車減排CO2標準,傳統燃油車大廠開始向純電動車小廠採購額度;中國大陸等地也開始廣設公共快/慢充電樁趨勢,待建置達一定規模時,會帶動聯網/跨平台串聯、效率最佳化管理商機。

謝騄璘認為,未來具零碳排放特性的純電動車款,將在車廠佈局下將持續增加,於銷量占比中逐漸顯現其重要性。預估2025年全球車市可望回到疫情前水平,電動車比例提升;2030年燃油車市占率將逐步下滑至59.%。

台灣電動車市場上半年(1~7月)在HEV帶動下的總銷量,優於2018年全年,可望挑戰3.9萬輛規模,雖然遠不及全球;但2019年起電動車普及率和滲透率增加。主要可歸功於Tesla Model 3、Toyota Altis國產HEV車款熱銷,搭配Toyota Corolla-Cross國產HEV小型SUV車款問世,同時具備Toyota RAV4 SUV特色造型和Altis TNGA平台,讓國瑞汽車(Toyota)即使在受到疫情衝擊及出口訂單銳減的情勢下,仍可與中華、裕隆穩居國產車銷售前三名。

| 圖1 : 即使今年全球汽車總銷量下滑,但電動車銷量尤佳,仍保有約400萬輛水平。(source:工研院產科國際所整理) |

|

值得一提的是,2020年深耕汽車近70年的裕隆與鴻海科技集團簽署合作協議,分別由鴻海取得51%股權,以及裕隆旗下的華創車電技術開放平台資產作價,持股49%而成立合資公司「鴻華自動化」,即將推動整車研發設計和開放平台共用化,先將S3/U5車款全面電動化之後,接著再布局HEV中大型車款供消費者選擇。

鴻華先進整合硬軟體 打造MIH開放平台

鴻海科技在日前舉行的鴻海科技日(HHTD)上,也公佈其半導體、人工智慧、新世代通訊技術,與電動車、數位健康、機器人共6大(3+3)核心戰略產業政策,發表名為「MIH」的電動車(EV)硬軟體開放平台及關鍵零組件等相關技術,期望與裕隆集團等其他軟、硬體廠商加深合作夥伴關係。

台灣汽車業大老、總統府資政林信義致詞時表示,面對目前汽車業正逢百年最大變革,係以最近10~15年起步的電動化為主體,將有利於擁有強大資通訊、半導體產業優勢的台灣廠商投入,鴻海當年也是主動尋求裕隆旗下華創車電合作,更凸顯所具備的核心競爭力。林信義說:「有別於傳統汽車業以整車廠為核心的封閉體系,各擁供應鏈、生態系,唯有掌握燃油引擎、自動變速箱者得天下,電動車一舉改變造車技術,只要擁有電池、半導體與動力系統,就能主導市場。」

但他也坦言,此所需開發平台費用動輒百億,亟須有具備強大供應鏈、技術、管理能力的團隊,才能協助打造出適合業界共用平台的底盤,並供應關鍵零組件、模組,提供系統升級所需服務及整體解決方案。

裕隆集團董事長兼執行長嚴陳莉蓮表示,目前雙方在該大計畫中即將共同成立「鴻華先進公司」加入參與,來迎向一場跨界經營模式創新變革,傳統內燃機的設計思維將因此被電能取代,驅動全新供應鏈,與其他台灣產業共同轉型升級,進軍全球市場。

鴻海集團董事長劉揚偉進一步指出,未來鴻海將全力推動台灣電動車(EV)產業,藉此展示其核心製造能力,在轉型為IT科技業之後的競爭能力還包含執行力、效率、科技力與業界分享等。未來鴻華先進將聚焦MIH開放平台發展,讓每家電動車廠都能在該平台上百花齊放,開發出不同外型或內裝,且迎合其品牌、風格的特殊功能,減縮從開發到上市成本及時程。

期盼台灣能在這波全球供應鏈重組的新浪潮裡,整合資源結盟互補,避免重覆配置投資,把握2025~2030年EV黃金時期,市場規模約3,600萬台商機,促進台灣車業轉型創新。目標2年內推出與裕隆合作的首款電動車,並希望EV開放平台及關鍵零組件在全球電動車的市占率,能在2025~2027年達到10%,約300萬輛規模。

負責EV軟體開發平台的鴻海集團技術長CTO魏國章表示,鴻海向來憑藉高效、執行力與硬體製造能力著稱,未來將因應「軟體定義(The power of software)」世界及開放(The power of open)平台的趨勢成型,顛覆現今汽車產業,提供MTH軟體開放平台解決現今業界的痛點:1.硬體定義,落地即貶值40%;2.車電架構複雜,管理難度高;3.封閉系統,其他車廠難以參與開發。

反之,該EV軟體開放平台是以軟體定義硬體,出廠後還能隨時升級功能、體驗來加值,成為有生命的汽車;由於將軟硬體分離升級、更新,更容易縮短開發週期;以及開放生態系,降低進入門檻;得以集眾人智慧,保證系統的即時性(Real Time)與安全性(Security & Safety)。將之定位為電動車業界的Android,與Tesla代表Apple公司的iOS系統區隔,帶領汽車業加速走向開放的產業生態。

鴻華先進副董事長左自生進一步介紹MIH硬體開放平台,主要因應現今全球傳統車業3大痛點:1.開發平台費用過高,動輒斥資30億美元;2.開發期長達3~5年,對手或客戶若不斷改變,恐怕中途便失去競爭力;3.且台灣40萬輛車的市場、規模太小,造成資源不足。所以須比照國內外車廠結盟研發模式,不惜斥資投入MIH平台開放技術規格、模組化彈性客製化、深化關鍵零組件解決。

強調MIH硬體開放平台具備:模組化彈性客製、輕量化一體成型、強大EEA(電子電氣)架構、自駕平台技術等特色,未來會藉此將規格、參數、軟體開發成果開放給合作夥伴。車廠可以在MIH的基礎上,用最少的代價、最短的時間開發Sedan、SUV、MPV等所需車款;對於開發先進駕駛輔助系統(ADAS)的一級(Tier 1)夥伴廠商,可利用MIH的參數、軟體去演練感知、定位、決策模式等軟硬體。

| 圖2 : 目前MIH聯盟雖仍屬鴻海內部組織,已有90家大廠表達加入意願,但預訂於2021年6月底前轉型成為獨立的組織,邀請電動車業界的專家來共同訂定章程。(攝影/陳念舜) |

|

鴻海集團產品長蕭才佑最後強調,鴻海不僅提供整合其系統架構Total solution,還在關鍵技術分別投入領先,例如因為電動車的基本架構已取消燃油引擎、油箱、進/排氣系統、點火裝置等,導致成本架構大不同,改為加裝驅動馬達(20~25%)、動力電池(30~35%)、車用電子(15~20%)、車體結構15%,未來無論電動車產業如何轉變,電池占比仍然會最高。

加上車用電子比例快速增加的主因,在於自駕、輔助駕駛功能越來越普及,智能座艙、車聯網等創新需求,正是鴻海最具有競爭力優勢,能與夥伴提高更多自製零組件、創新服務的空間,所以正積極投入開發MIH平台,迎合從燃油到電力能源轉型的潮流,帶動全新商業模式。

劉揚偉在最近Q3法說會上指出,目前MIH聯盟雖仍屬鴻海內部組織,鴻海與鴻華均為創始會員之一,但截至11月12日已有90家大廠表達加入MIH聯盟意願,其中屬軟體平台者15家、硬體平台65家、其他領域10家,包含:AWS(Amazon Web Services)、微軟Microsoft、高通Qualcomm、寧德時代、德州儀器TI、Rohm、聯發科、ST等大型指標企業。

且已預訂於2021年6月底前轉型成為獨立的組織,屆時將邀請電動車業界的專家來共同訂定章程,定義未來MIH平台的參考設計,及其在全球電動車供應鏈中的發展方向,以便各領域的合作夥伴都能參與其中,分享在電動車上的經驗跟知識。

善用既有零組件優勢 台廠可望後來居上

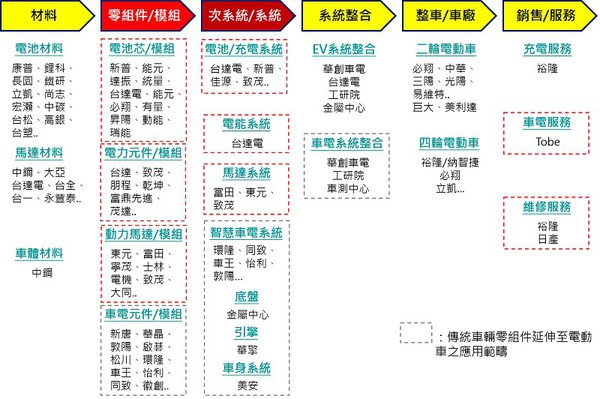

同時也不能忽略台灣長年累積於車輛零組件的優勢,未來可望延伸至電動車產業領域。工研院產科國際所智慧車輛與系統研究部分析師蕭瑞聖表示,歸功於台灣汽車零組件廠商多屬於中小型企業建構的供應鏈,多年來累積少量多樣、彈性製造的技術優勢與經驗,產值逐年成長,並透過各種通路與行銷管道,布局全球外銷市場有成。

雖然近年來受到COVID-19疫情在各國迅速蔓延與封城停工、物流與供應鏈中斷,打亂汽車零組件供應體系,但隨著全球汽車保有量的持續增加,或有轉單效應,預估2020年全年汽車零組件產值約新台幣2,126億元,將比2019年產值衰退3.8%。

另因應新興國家汽車朝向低價化、小型化、多功能;先進國家汽車有高值化、客製化,以及新能源與電動車等多樣化需求,建議台廠宜向模組化或系統功能發展,建構智慧製造技術、提升產品價值與建立國際分工,以強化產業競爭優勢和企業獲利。

總結

由於目前台灣電動車產業鏈自上游材料端至下游服務端均不乏廠商投入,法人聯盟累積多樣化產品與技術能量,亦有多家廠商成功打入國際電動車品牌供應鏈。現也正積極思考相關充電及儲能應用議題,陸續成立「台灣電動車輛電能補充產業技術推動聯盟」,推動相關業者凝聚充電介面發展共識、依法建置驗證和測試能量等;「電動車輛暨儲能關鍵材料研發與應用聯盟」,結合電池上中下游產業,搶占台灣預估2040年禁售燃油汽車,以及尚餘70%~80%蓄電能力的汰役電池投入儲能商機。

| 圖3 : 台灣汽車零組件廠商多屬於中小型企業建構的供應鏈,多年來累積少量多樣、彈性製造的技術優勢與經驗,未來可望延伸至電動車產業領域。(source:工研院產科國際所整理) |

|

在軟硬體、網路、材料等技術精進與集團化的背景下整合資源,汽車朝向自動駕駛(Autonomous)、車輛聯網(Connected)、電動動力(Electrification)與共享服務(Shared & Service)發展,導引汽車零組件具備模組化、智慧化、電動化與輕量化特徵。如經由模組化來提升零組件共用性,以增加在生產與裝配工序標準化程度,從而加速新產品(車型)上市時程、提高汽車產業價值鏈營運效率,目前車廠也開始推動電動車共用底盤,以縮短開發時間。

在車輛電動化關鍵零組件方面,隨著車用電子技術朝智慧化整合,2020年產值已超越傳統零組件,甚至未來可望採線傳控制(x-by-wire)取代傳統方向盤、轉向機、齒條等。部份車廠也透過Out-Sourcing(外購)與異業結合,將主要聚焦「三電」領域:1.動力馬達效率,分別依大陸與日本(永磁式)、北美與歐洲(感應式)車廠差異化,制訂不同熱管理對策;2.功率轉換控制器,開始導入化合物半導體(IGBT、SiC、GaN)降壓供電車燈、馬達應用之後,吸引半導體及系統廠商轉型整合;3.動力電池,除了鋰電池仍為動力電池主流外,電池芯組裝(Package)將是影響成本競爭力關鍵。

**刊頭圖(source--image.honhai.com)