日本是台灣的第二大出口國,重要貿易夥伴天搖地動,很難完全置身事外。不過,對台灣而言,衝擊不會立即而至。因為這要等到日本整車出口真的倒退之後,才會牽連到汽車產業細如蛛網的產業鏈中,台灣所最擅長的零組件部分,尤其-相對發展成熟的ICT產業積極切入的汽車電子。

汽車電子出頭天

車用電子在台灣發展已有一段時間,在起步期時,「Car」就被賦予相當大的期望,要成為繼3C之後,電子產業的第四個黃金C字招牌。

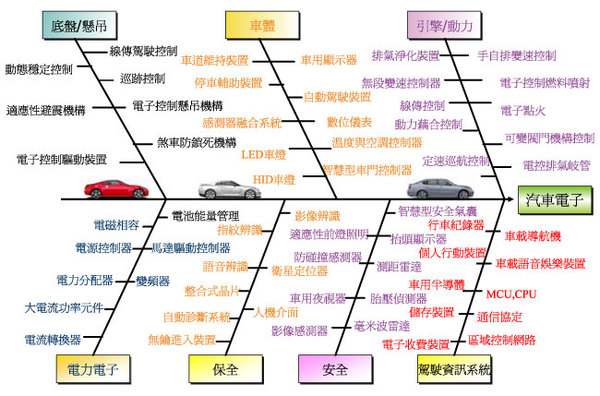

這樣的期待其來有自。車用電子涵括範圍非常廣泛,大致上可分作六大領域。分別是底盤/懸吊系統、車身系統、引擎/動力系統、電力電子系統、保全、安全、以及駕駛資訊系統。簡單來說,就是在車體構造當中使用到的電子裝置,都可納於車用電子麾下。在2009年,平均一輛中階價位的汽車會用到30~50個電子控制單元,高階車款則更多,80個以上;而且隨著時光推進,這個數字只會上升、不會下降。

政策是讓汽車電子穩定成長的定心丸,這樣的例子不勝枚舉。自2007年下半年起,美國所有出廠汽車都必需裝載胎壓偵測系統,中國政府為了世博和奧運,立法規定計程車必須安裝導航機。接下來,2020年之前美國的汽車油耗標準必須較現行標準提高40%,歐盟對二氧化碳排放量的新標準也將在2012年啟動。在台灣,所有商用汽車也必須裝載行車紀錄器。政策白紙黑字向下頒布,無論是本地製造或是外國進口,想在我國道路上奔馳,就必須遵守規定納入汽車電子。

自金融風暴以來,浴火重生的汽車產業裡頭,半導體電子元件正以驚人的速度,取代傳統機械構件的核心地位。根據統計,2009年汽車電子的市場規模是1327億美元,但到了2013年,竟將成長為1737億美元,年複合成長率為8.27%。大膽地說,未來汽車工藝的主角,已經要換人擔綱了。

| 《圖一 車用電子產品與技術分類(Source:經濟部技術處)》 |

|

汽車電子 是汽車業不是電子業

對於車廠來說,投入更多資源讓汽車擁有更多功能,則成為提升品牌附加價值的策略手段。對於電子業者來說,在無論是電腦或是消費性電子產業,在追新製程與降低成本的兩面競逐態勢下,汽車產業的高度穩定性,顯得就更誘人了。

不過,汽車電子雖然是台灣廠商熟悉的電子產品,但其實兩者性質卻有很大的不同。電子產業產品降價速度快、為了保住利潤,產品生命週期相對也較短,坊間常有「賣泡麵比賣筆電賺錢」的笑談。而汽車產業終端展品攸關人身安全,產業特性保守,產品生命週期很長。

以零組件來說,從設計到製造花上四、五年不為過,產品生命週期可能到達四至六年,當這款車型停產,也必須針對市面上已售出的客戶準備十年的維修零件庫存。也就是說,想要打入汽車供應鏈,必須要有二十年的供貨保證,對於環境瞬息萬變的電子業者來說,這張長期飯票,其實並不是那麼容易吃得下來。

台灣,你的位置在哪裡?

筆者過去曾就台灣汽車零組件產業的未來,訪問曾擔任經濟部長的工研院董事長林信義。林信義對台灣汽車業了解甚深,素有「台灣汽車業艾科卡」的稱號。他直言,汽車電子與台灣業者所習慣的電子業差異大,國內廠商想要切入國外汽車廠的汽車電子系統並不簡單,最重要的是技術自主,以及選擇對的商業模式。

如果了解汽車產業鏈的運作模式,自然可以了解林信義話中意涵。正因為汽車產業行事保守,所以過去,各大車廠慣於使用垂直整合策略,車用半導體商出貨給上游三階的材料、零件業者,三階供應給二階加工模組與EMS業者,中游的一階系統廠則負責將這些個別的模組與零件組合成系統,再送至下游的車廠。這樣階階相連的流程宛若細流匯集成河、爾後百川納入大海,汽車集團的供應鍊,可說是封閉而堅不可催。

| 《圖二 汽車電子產業供應鏈(Source:ITRI)》 |

|

成本壓力 原廠供應鏈鬆動

不過,原物料價格上漲以及全球化的趨勢,讓整車的利潤不再。2008年金融海嘯,全球大車廠克萊斯勒甚至宣佈破產重整。此外,擁有龐大需求量的中國車廠虎視眈眈地積極整併,不得不逼得汽車集團改變態度,開始採取委外代工與合資設廠方式,進行全球採購,把部分成本壓力轉嫁給零組件業者,當然,電子零件也包括其中。

區域化、分散化的現象,正是台灣業者切入的契機,在林信義看來,台灣業者的優勢,就是「靈活度高」。由於台灣內需市場小,無論是汽車業或電子業者,都已經在實務中練就了一身「少量多樣」的彈性技術。而且,正因為汽車零組件一向主攻外銷,雖然國內整車發展不如預期,無法助零組件業者一臂之力,但也讓零組件業者得以憑藉自己的力量培養外銷競爭力。

全球汽車電子產業,絕大部分的市場大餅被包羅在原廠委託代工(OEM)之中。保固期內(多為三年)的車款維修,零組件全都得用原廠指定,市場規模很大,以碰撞零組件為例,76%的市場都掌握在OEM手裡。不過,精於少量多樣供貨的台灣廠商,主要著力點則放在售後服務市場(AM),透過與通路商和保險公司的合作,台灣在美國AM市場是最大的供應國,整體零組件來說市佔率超過九成。

從AM到OEM 台灣業者不缺席

過去,AM產品由於價格較低,常被認為是「次級品」,1999年,美國甚至爆發保戶控告保險公司STATE FARM,使用非原廠、也就是AM產品進行維修。當時AM市場一片淒風苦雨,因為保險公司們均不敢採用AM產品替保戶進行維修,不過,纏訟六年後,在2005年,STATE FARM公司終於勝訴,間接證明了AM與OEM產品品質相當,價格差異僅是車廠的品牌定價策略,這場保險公司與保戶之間的官司,其實,也打通了AM產品的任督二脈。

從AM市場起家,台灣廠商目前正在積極打入供貨更穩定的OEM市場。不過,目前能夠如願者仍是少數。究其原因,外商大廠與整車廠有長期合作經驗,彼此信賴度高,是首要原因,其次,汽車產業講求模組供應,把零組件整合成單一的系統件,以簡化最後的組裝工程並降低成本,一台車中至少35個系統兼容並蓄,透過模組供應方式,也能降低電磁干擾的問題。由於模組廠核心仍在歐美與日本,一向供應零組件為主的台灣廠商,在這裡就吃了虧。

而且,即使國外廠商願意協助業者進行認證,想到必須撐過漫長的認證時間,也讓許多意圖跨足汽車電子的廠商,礙於自身的規模不夠大而縮足不前。舉例來說,生產車用連接器端子產品的胡連精密,就花了十年的時間取得Delphi的國際認證。這個漫長的難關一但跨過,路就會好走許多,透過Delphi的關係,胡連與中國前20大車廠都有合作;另一家提到台灣汽車電子就一定會提到的廠商朋程也是一例,從繁瑣的規範認證中殺出,朋程已經打入Tier1供應鏈,在車用整流二極體的市佔率與日本Sanken、德國Bosch不相上下。

台灣廠商投入汽車電子:

類型 |

名稱 |

產品(年度/營收比重) |

客戶與現況 |

車

用

晶

片 |

台積電 |

0.25微米嵌入式快閃記憶體製程 |

|

聯發科 |

DVD晶片 |

|

凌陽 |

DVD晶片 |

|

普誠 |

VFD驅動IC |

|

盛群 |

車用MCU |

|

世紀 |

車用網路控制器 |

裕隆持股,已應用在納智捷 |

華新科 |

被動元件(積層陶瓷晶片電容67.11%為最大宗產品) |

|

九豪 |

被動元件(氧化鋁陶瓷基板19.85%) |

Dephi、Sansata |

車

用

模

組 |

公信電子 |

汽車電腦 |

聯電轉投資 |

系統電子 |

車用視聽產品(2009-5.86%) |

|

憶聲電子 |

車用液晶螢幕 |

聯電轉投資

全球最大車用液晶電視供應商 |

建興電子 |

車用DVD光碟機(2007-18%) |

合併飛利浦車用光碟機部門 |

同致 |

倒車雷達

倒車影像系統裝置 |

中國倒車雷達市場領導者 |

怡利 |

免持聽筒、車用保全系統、車用導航系統(2011-82.98%) |

|

環天科 |

GPS模組 |

|

長天科技 |

車用導航系統 |

|

車王 |

通用車用維修工具

引擎傳動系統

汽車安全系統 |

--為中國國家汽車安全標準的

起草成員

--KAWASAKI、哈雷機車

--中國奇瑞汽車供應鏈

--美國零售商Sears供應鏈 |

永彰 |

車道偏移警示系統

汽車夜間視覺輔助系統 |

--裕隆(納智捷)

--中國車廠風神、東南汽車 |

為升 |

--方向燈開關、啟動開關、感應器、窗

戶開關。

--胎壓偵測器 |

--美國大型通路商

--鄭州日產汽車 |

元山 |

散熱風扇(電子傳熱部門2009-40.02%) |

BENZ、Audi |

胡連 |

汽車端子(2009-67.61%) |

-Delphi

-裕隆、東風日產認證,中國前20大車廠都是其客戶。 |

鴻海 |

系統組裝,連接器與機殼自有。 |

|

環隆 |

系統組裝(2009年LED照明、發電機調節器兩項產品占汽車電子營收五成) |

|

神達 |

系統組裝 |

|

朋程 |

發電機之車用整流二極體

發電機之穩壓調節器 |

Valeo、Delphi、Visteo等一階大廠,整流二極體市佔率全球前三名。 |

帝寶 |

汽車車燈 (2011-98.65%) |

|

大億 |

汽車車燈 (2011-65.77%) |

|

堤維西 |

汽車車燈 |

GENERA、LAND FORCE、光陽 |

驗證與量測 |

宜特 |

汽車電子驗證 |

|

致茂 |

汽車電子量測 |

|

(Source:媒體資料、各廠商財報,朱致宜整理)

日本強震、中國雄霸一方

2009年,中國正式超越美國,強大的內需趨使其成為全球最大的汽車市場。台灣新車市場一年出貨30萬台,中國則有1360萬台,市場規模差距相當大。雖然中國是全球重要的半導體生產基地,整車需求也很龐大,但是就汽車電子而言,台灣仍有自己的路可走。

中國汽車拚出口 車電仍要靠台灣

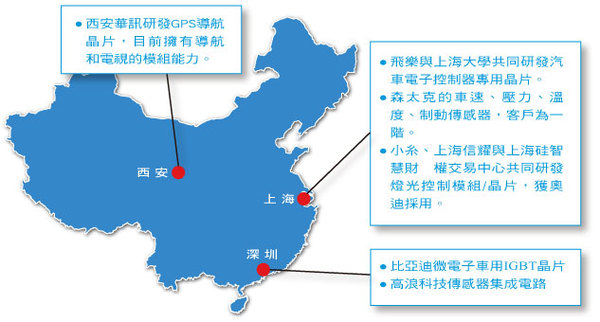

在中國政府積極推動汽車下鄉政策下,目前中國汽車銷量最好的仍是貨運需求的麵包車,也就是說,雖然新車銷售率高,但仍屬中低階產品,中國汽車品牌對於汽車電子的需求還未大量攀升。至於國際車廠對於零組件安全性的嚴苛要求,也讓晶片業者遲遲無法打開銷量,根據資策會MIC統計,2009年中國晶片市場應用組合中,汽車電子IC其實才佔總額的2.1%,在中國,這個被稱為第4C的「Car」,應用組合不但遠低於其他三個C,也遜於工業控制用的6.8%市佔率。

另一方面,ECFA(兩岸經濟協議)也是另一個機會的開始。在ECFA簽訂之前,台灣與中國間的產業互動以中小企業為主角。中國提出優惠條件以及低價且充沛的勞動力,吸引台灣前往設廠。大企業即使前往設廠,仍多把研發核心留在台灣。但未來狀況勢必改變。

未來,雙方的合作不僅將更加緊密,深度也會再向下鑽挖,帶出更多技術,而且也將吸引更多大企業赴中投資。對於中國汽車產業來說這是不會變的方針,因為台灣在這方面累積的實力正是對岸所欠缺的。如果中國汽車品牌能夠成功整合台灣汽車電子的力量,中國將能夠大幅提升其汽車產品的品質,一面由國內豐沛的中低階需求來壯大勢力,一方面也能逐漸推出中高階車款,把「Made in Cina」的汽車銷往全世界。

不過,必須注意的是,中國的模仿力驚人,最大最可口的餅當然留給自己人吃,如車用電腦、通訊系統這類核心級的零件,中國只要具備了能力,就不太可能把餅拱手讓給台灣。所以,台灣必須將分散上下游的力量聚集成為完整的產業聚落。

| 《圖三 中國Fabless業者切入汽車電子狀況:(Source: 慧聰電子網、各廠商,朱致宜整理)》 |

|

模組化是趨勢、也是台灣的生路

舉例來說,車王電產線上有2000個零組件、上萬個模組,這樣錯綜複雜的產品組合是短時間無法完全抄襲的。車王電的經營模式好比為汽車業的聯發科,將不同的元件、產品模組化,滿足不同客戶的不同需求。中國沒有任何一隻手機掛上它的LOGO,但聯發科卻在山寨商機中滿載而歸。這也是林信義一再提到的「附加價值」所在,台灣必須加強整體產業的力量,以模組化的方式發展成品牌通路的服務供應商。

此外,汽車電子的未來,肯定會受到日本震災的影響。台灣汽車產業2010年總產值約為新台幣3345.8億元,整車銷售突破30萬輛,而零組件產值約為1735.9億元,較2009年同期成長22.3%。在國內整車生產成長帶動以及零組件出口維持穩定之下,2010年第四季,零組件產值約為新台幣467億元,較第三季成長6.97%。在東日本大地震前,經濟部即預估今年第一季汽車零組件產值會較去年第四季衰退4.9%,此次這番天搖地動,恐怕這些數字要再向座標橫軸左方移些位置了。不過,日本汽車零組件衰退同時也替台灣製造了機會,因為日本汽車廠一向較歐美系車廠保守,在本國產能受損的狀況下,鄰近的台灣遂有了險境立功的切入點。

對於台灣本土電子業者來說,由於產業生態迥異,如果不是擁有強大資金奧援,則必須先具備穩定收益的事業體,才有餘力慢慢與保守的汽車業者一來一回進行認證。如電源事業穩健成長的台達電,就以同樣穩健的姿態,發展了全套的電動車動力控制系統。

傳統汽車業起家的廠商,熟悉汽車產業生態,但電子化對他們來說卻是陌生領域,新型態的模組產品,偏偏又整合了不同的電子零件,如胎壓偵測器就同時涵括了微機電、RF以及汽車半導體。在整流二極體有很好表現的朋程電子,邁入推廣新產品穩壓調節器,但由於自行研發的IC幣需要時間進行認證,所以也只好彈性調整,將IC、機殼與組裝拆成三塊分別銷售。台灣業者整合力量的優勢顯而易見,本土電子業者,亦不妨加強與汽車零組件業者的合作。